Jaki fundusz inwestycyjny wybrać?

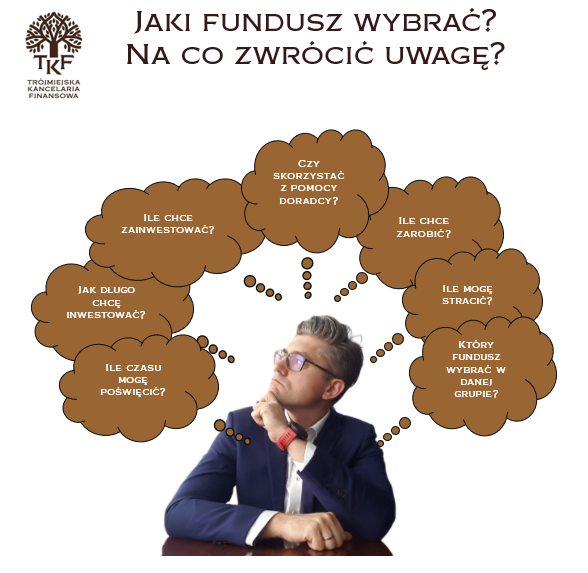

Jaki fundusz wybrać? Skorzystać z pomocy doradcy czy szukać samemu? A jeżeli szukać samemu to co wziąć pod uwagę.

Jaki fundusz wybrać? Na co zwrócić uwagę?

Zastanawiasz się, jaki fundusz wybrać? Na szczęście każdy znajdzie coś dla siebie!

Biorąc pod uwagę, kiedy powstały pierwsze fundusze inwestycyjne, polski rynek tych rozwiązań jest niewątpliwie stosunkowo młody. Wydaje się jednak, że już dziś daje inwestorom dostęp do szerokiej oferty różnych rozwiązań. Choć ma to swoje zalety, może rodzić w głowie początkującego inwestora pytanie, jaki fundusz wybrać, by odnotowywać z niego nie straty, a korzyści.

Różnorodność z pewnością ma swoje wady i zalety. Z jednej strony duży wybór funduszy inwestycyjnych utrudnia podjęcie decyzji inwestycyjnej i prawdopodobnie przyprawia wielu inwestorów o ból głowy. Z drugiej jednak strony, niewątpliwie duża różnorodność rozwiązań, to również możliwość wyboru tego, które dla danego inwestora będzie najkorzystniejsze.

Dlatego by odpowiednio podejść do tematu i wybrać odpowiedni fundusz/fundusze, należy wziąć pod uwagę kilka kwestii.

Charakterystyka i oczekiwania inwestora

Bez wątpienia przed podjęciem decyzji jaki fundusz wybrać, każdy inwestor powinien określić swoją własną charakterystykę. Dlatego ważne jest, by odpowiedział na kilka pytań.

Jakich stóp zwrotu oczekuję?

Bez wątpienia im wyższa oczekiwana stopa zwrotu, tym większy udział inwestycji powinien być ulokowany w fundusze akcyjne. Godnym uwagi jest, iż najlepsze (pod względem wyniku) fundusze akcyjne wypracowały w ostatnich latach stopy zwrotu znacznie przewyższające 28% średniorocznie. Przykładem może być Skarbiec Spółek Wzrostowych (wynik za ostatnie 5 lat – 256,68!%*). Inwestor oczekujący niższego ryzyka, akceptując mniejsze zyski powinien swoją uwagę skupić na funduszach dłużnych. Dobrym przykładem stabilnego funduszu dłużnego jest niewątpliwie Generali Korona Dochodowy (wynik za ostatnie 5 lat – 15,16%*).

Jaka jest moja akceptacja ryzyka? – mówiąc wprost – ile mogę stracić?

Należy mieć na uwadze, że inwestowanie w fundusze inwestycyjne zawsze wiąże się z ryzykiem. Niemniej jednak w szerokiej ofercie funduszy inwestycyjnych znajdziemy rozwiązania relatywnie bezpieczne. Tu godnymi uwagi będą fundusze inwestujące głównie w bony skarbowe i obligacje skarbu Państwa. Przykład - Skarbiec Obligacja (na skali ryzyka nr 2/7). Bez wątpienia dużo bardziej ryzykownymi będą fundusze inwestujące w krajach rozwijających się jak np. Inwestor Turcja (na skali ryzyka 7/7).

Jaki jest mój horyzont inwestycyjny?

Każdy fundusz inwestycyjny charakteryzuje się wahaniami notowań w czasie. Jednak, podczas gdy w przypadku funduszy akcyjnych wahania te mogą być większe, ale i też dłuższe w czasie, w przypadku funduszy dłużnych wahania te są często znikome. Ze względu na ten fakt ważny jest horyzont inwestycyjny. Ten zalecany dla funduszy inwestujących w obligacje skarbowe to najczęściej 1 rok. W przypadku ryzykownych funduszy akcyjnych zaleca się najczęściej 5cio letni horyzont inwestycyjny. Nie należy jednak przez to rozumieć, że jest to wymagany okres na jaki inwestor musi ulokować środki. Z pewnością jednak przyjęcie odpowiedniego horyzontu inwestycyjnego pozwala uniknąć niepotrzebnego stresu.

Ile czasu jestem wstanie poświecić na obserwację rynku i mojego portfela inwestycyjnego?

Im więcej czasu inwestor może poświecić na obserwację rynku, przeprowadzenie odpowiednich analiz i dobór funduszy, tym bardziej ryzykowne (akcyjne) fundusze mogą znaleźć się w portfelu. Inwestycja w fundusze akcyjne może wymagać więcej czasu, częstych decyzji niż inwestycja oparta o fundusze dłużne. Niemniej ważnym jest tu również horyzont inwestycyjny. Im dłuższy horyzont inwestycyjny, tym dla tego samego składu portfela ilość wymaganego czasu do analizy może być mniejsza. Przy długim horyzoncie czasowym, krótkoterminowe wahania (nawet w przypadku funduszy akcyjnych) mają mniejsze znaczenie.

Jaką część mojego majątku stanowić będą fundusze inwestycyjne?

Im większy (procentowo) udział w majątku stanowić będą fundusze inwestycyjne, tym mniejszy udział powinny stanowić fundusze akcyjne. Fundusze akcyjne cechują się większą zmiennością. W krótkim bądź średnim terminie mogą przynosić stratę, która najczęściej nie powinna być w tych trudniejszych momentach realizowana. Udział tych funduszy w portfelu powinien być więc na tyle dopasowany, by inwestor mógł przeczekać trudniejszy okres bez konieczności spieniężania funduszy akcyjnych.

Dobór odpowiedniego rozwiązania w określonej grupie aktywów.

Fundusze inwestycyjne w danej grupie aktywów (np. akcyjne czy obligacyjne) mogą różnić się znacząco. Najczęściej branym pod uwagę parametrem przy wyborze są oczywiście wyniki historyczne funduszu na tle konkurencji. Słusznie, ale to często zbyt mało. Należy pamiętać, że wyniki historyczne nie gwarantują powtórzenia sukcesu w przyszłości. Ważnym jest by szerzej spojrzeć na to w jaki sposób przebiegały notowania funduszu w przeszłości. Na przykład czy wyceny funduszu cechowały się większą czy mniejszą zmiennością na tle konkurencji. Warto również zweryfikować czy wyniki funduszu są powtarzalne czy może ostateczny, widoczny rezultat był wynikiem jedynie jednorazowego zdarzenia.

Dokonując wyboru funduszu, warto również zaznajomić się z dokumentami, jak karta funduszu czy kluczowe informacje dla inwestora. Z tych dokumentów dowiemy się np. co znajduje się w składzie aktywów danego funduszu. Nie zawsze bowiem nazwa funduszu wyjaśni nam, w co inwestuje fundusz. Warto również pamiętać, że nie istnieje jeden, idealny fundusz inwestycyjny, który byłby w stanie spełnić wszystkie oczekiwania inwestora. Warto więc przyjąć założenie, że portfel inwestycyjny powinien składać się z kilku funduszy, co nie tylko zapewni lepsze dopasowanie do oczekiwań, ale również pozwoli na dywersyfikację i zmniejszenie ryzyka.

Aktualna i przewidywana sytuacja rynkowa oraz o korekta składu portfela

To, jak bardzo istotne w prowadzeniu własnych inwestycji będzie analizowanie aktualnej i przewidywanej sytuacji rynkowej i dokonywanie zmian, jest defacto wypadkową składu portfela i przyjętego horyzontu inwestycyjnego. Im dłuższy horyzont czasowy, szczegółowe analizowanie bieżącej sytuacji rynkowej będzie mniej konieczne. W długim terminie łatwiej jest prognozować możliwe ruchy cen i trendy. Nawet jeżeli przyjmiemy, że część środków inwestora ulokowane będzie w fundusze akcyjne. Jeżeli horyzont inwestycyjny jest krótszy, a inwestor ma mniej czasu na analizowanie bieżącej sytuacji, powinien zwrócić swoją uwagę na fundusze o mniejszej zmienności np. fundusze dłużne bądź fundusze mieszane. Te drugie z założenia powinny aktywnie reagować na zmiany tendencji rynkowych i po części mogą wyręczyć inwestora w podejmowaniu krótkoterminowych decyzji na zmieniające się tendencje rynkowe. Przykładem takiego rozwiązania jest Inwestor Zrównoważony (wynik za ostatnie 3 lata – 40,98%*).

Jaki fundusz wybrać? Skorzystaj z pomocy doradcy inwestycyjnego

Fundusze inwestycyjne ze względu na swoją konstrukcję i formę prawną wyręczają indywidualnego inwestora w wielu aspektach inwestowania. Przykładowo, zarządzający funduszem inwestycyjnym na podstawie swojej pracy i rekomendacji uzyskanych od analityków podejmuje trudne decyzje inwestycyjne dotyczące chociażby doboru poszczególnych akcji czy obligacji do portfela funduszu. Praca ta również powinna być oceniona przez inwestora.

Tomasz Kuprasz, Licencjonowany Doradca Inwestycyjny nr 553

*wyniki funduszy na 15.10.2020